El sistema financiero estadounidense

no es igual al español aunque algunas cosas sean similares, el proceso de la

burbuja inmobiliaria no es tan diferente en su concepción, gestación,

financiación y explosión, ahora bien si quieren aproximarse al sector

financiero específicamente, multipliquen por un número alto los ejemplos que

conozcan de España.

El español está más estructurado, reglamentado, resulta muy

difícil entrar a competir individualmente, en EEUU la banca está ligeramente

regulada, y exige reservas contra los riesgos… pero fuera de ella no hay casi

regulación, por lo que se fomentan las

instituciones en la sombra, con

intermediarios financieros a todos los niveles que puedan imaginar. En el

terreno hipotecario es común la existencia de una red de prestamistas,

individuos o empresas pequeñas que conceden préstamos hipotecarios, aquí hay

una pequeñísima red de particulares. Imagine la red de agencias inmobiliarias

como si fueran prestadores y vendedores, lo cual hacen algunos, y multiplique

por 1.000. Existe una red de analistas de grupos de población, zonas, barrios,

estadísticas históricas… que miden el riesgo de impago de los préstamos y

califican a los clientes tomadores de crédito, están los originadores de préstamos, prestadores o prestamistas, las

gestorías administrativas, los intermediarios entre el comprador de vivienda y

los prestadores de dinero que puede venir de cualquier parte, incluso de un

banco.

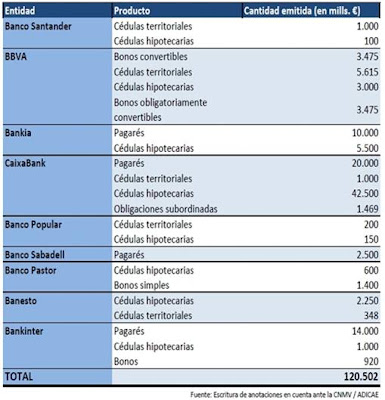

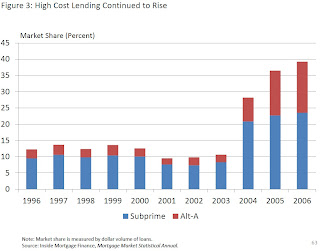

En los 90, miles de ‘originadores

autónomos y pequeñas empresas’ empezaron a organizar el producto en una primera

oleada de hipotecas basura, posteriormente fueron creciendo y en la segunda

oleada a partir de 2003 entraron los grandes bancarios, el mercado de bonos

hipotecarios movía billones de dólares. Estas pequeñas empresas se

especializaron en clientes de rentas bajas, o no rentas -percentil inferior a

40, que en la segunda oleada de subprime en los 2000 bajarían de 30-y

comenzaron a crecer.

El negocio funciona con jugosas comisiones en cada

escalón, cuanto mayor número de préstamos se firman, más dinero se pega en las

manos de tanto intermediario. Ampliar el negocio necesitaba resolver dos

problemas, 1) la dificultad de encontrar dinero que se toma a corto para

prestar a largo en hipotecas, 2) en un momento dado, a las pequeñas entidades

no les caben más préstamos en sus tripas. La solución se encuentra titulizando,

creando títulos, bonos ad hoc que se

venden masivamente en mercados de todo tipo, regulados y no regulados, teléfono

a teléfono, en los cuales los precios no sabemos qué son. Los bancos de Wall

Street tienen secciones especializadas en bonos, encargadas de buscar negocios

de cualquier tipo imaginable y convertirlos en bonos susceptibles de ser

vendidos a los ahorradores, a los mercados, sedientos de meter dinero en

papelitos con alguna rentabilidad. El mercado de bonos es un gigante inmenso,

incluso superior al enorme mercado de deuda, -éste sí negociado en pantallas- a

su lado la bolsa de acciones de NY parece diminuta, que a su vez es gigantesca

en relación con todas las bolsas mundiales. El mercado de bonos hipotecarios

son muchos billones de dólares con poca regulación, lo cual explica por qué van

a ese entorno los nuevos instrumentos financieros CDS y CDO.

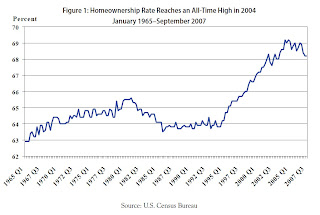

El aspecto esencial del que nace el

problema de las subprime es la

creciente desigualdad. Desde los setenta, los salarios de los trabajadores

americanos no crecen, por lo que la única forma de mantener el estilo de vida americano se hizo

soportada en créditos. La desigualdad era combatida con créditos a corto plazo para todo lo que imaginen,

consumo, coches, estudios, médicos,… la tarjeta de crédito se convirtió en el

salvoconducto para vivir, pagando altos tipos de interés, superiores a los

intereses hipotecarios, que también podían alargar plazos. La idea de

concentrar todos los créditos en un préstamo hipotecario, triunfó, con garantía

de la vivienda, intereses menores y mayores plazos, las cuotas se reducían

-algo parecido sucedió en España-.

Inicialmente la base teórica que

apoya las hipotecas, es la garantía del patrimonio inmovilizado de las

viviendas. Posteriormente las mortgage

se convierten en materia prima para obtener jugosos beneficios a partir de los

derivados, apoyándose en las necesidades de consumo de los pobres, que eran los

integrantes NINJA de las hipotecas basura, sin ingresos, sin trabajo, sin

activos. Los prestadores necesitan mover el negocio para aumentar las

comisiones, su fuente de beneficios, por lo que venden hipotecas a grandes

bancos que se las demandan para pasarlas a sus departamentos de bonos, allí

titulizan el producto y lo venden al público en el mercado de bonos. La

rentabilidad del bonista dependía de la calidad crediticia que soportaban los

préstamos en los que estaba basado el bono, y que repercutía en la calificación

de las agencias de rating, a mayor (A), menor renta, si quería alta

rentabilidad compraba títulos de menor calidad (B), con mayor posibilidad de

impagos. La calidad crediticia personal la tiene asignada cada individuo por su

historia de consumidor y determina la facilidad y condiciones de concesión de

crédito, incluido el tipo de interés que pagará –similar en España el

tratamiento de mejor cliente- . La primera oleada de desastres se produjo con

la crisis rusa del 98, que provocó la quiebra del gigante LTCM que arrastró

miles de empresas e individuos y destrozó aquella primera etapa de hipotecas

basura de los 90.

.jpg)